相続関連サービス

-

相続とは相続人に財産が受け継がれることですが、その相続人の範囲について教えてください

-

夫婦間で子供がいない場合の相続に関する相続分について教えてください

-

特別縁故者が被相続人から財産分与を受けた場合の取り扱いについて教えてください

-

相続時の養子の取り扱いと法律で定める養子の人数の制限について教えてください

-

父が生前勤務していた会社から弔慰金をいただきました。弔慰金にも相続税はかかりますか

-

相続財産でも課税の対象とならない財産には、どのようなものがありますか

-

相続財産の一部を寄付した場合、相続税は減免されるのでしょうか

-

相続税の債務控除について教えてください

-

相続とは相続人に財産が受け継がれることですが、その相続人の範囲について教えてください

-

民法では、遺産を相続することができる人のことを法定相続人と呼んでいます。法定相続人は、配偶者、直系卑属、直系尊属、及び兄弟姉妹のことであり、これ以外の人が相続人になることはありません。

相続人の範囲

配偶者は常に相続人となり、配偶者以外の人は、次の順序で配偶者と一緒に相続人になります。

第1順位・・・子供(及び代襲相続人)

その子供が既に死亡しているときは、その子供の直系卑属(子供や孫など)が相続人となります。実子はもちろん養子も含まれます。また婚姻していない者との間に生まれた子は、父親が認知していれば父親の相続人になります。「胎児」(出生すれば相続人になれる胎内の子)については、民法はすでに生まれている子と同様に扱うことにしています。なお、その胎児が死んで生まれた場合にはその相続はなかったものとします。

第2順位・・・直系尊属(父母や祖父母など)

父母も祖父母もいるときは、近い世代である父母の方を優先。第2順位の人は、第1順位の人がいないとき相続人になります。祖父母は父母が死亡している時に相続人となります。

第3順位・・・兄弟姉妹

その兄弟姉妹が既に死亡しているときは、その人の子供第3順位の人は、第1順位の人も第2順位の人もいないとき相続人になります。

内縁の配偶者の相続権

相続権がある配偶者は、婚姻届を出されている正式な配偶者にかぎられます。

内縁関係の人は、相続人になることはできません。養子、非嫡出子の相続権

養子及非嫡出子についても、第1順位の相続人になります。

-

夫婦間で子供がいない場合の相続に関する相続分について教えてください

-

- 子供がいないときは、配偶者と直系尊属(父母、祖父母)が相続します。

- 直系尊属もいないときは配偶者と兄弟姉妹が相続します。

尚、兄弟姉妹も死亡している場合には、配偶者と兄弟姉妹の子供が相続します。

-

法定相続分

- 配偶者と子供が相続人である場合 配偶者2分の1

子供(2人以上のときは全員で)2分の1 非嫡出子の相続分は嫡出子の2分の1 - 配偶者と直系尊属が相続人である場合 配偶者3分の2

直系尊属(2人以上のときは全員で)3分の1 - 配偶者と兄弟姉妹が相続人である場合 配偶者4分の3

兄弟姉妹(2人以上のときは全員で)4分の1

父母の一方を同じくする兄弟姉妹の相続分は父母の双方を同じくする兄弟姉妹の2分の1となる。

なお、子供、直系尊属、兄弟姉妹がそれぞれ2人以上いるときは、原則として均等に分けます。 また、民法に定める法定相続分は、相続人の間で遺産分割の合意ができなかったときの遺産の取り分であり、必ずこの相続分で遺産の分割をしなければならないわけではありません。

- 配偶者と子供が相続人である場合 配偶者2分の1

-

特別縁故者が被相続人から財産分与を受けた場合の取り扱いについて教えてください

-

相続が開始すれば相続財産は相続人に承継されることになります。相続人の有無が不明のときは、一方では相続財産を管理、清算しつつ、他方で相続人を捜索すことが必要になってきます。

ご質問の場合相続人は存在しないということですので、特別縁故者であるあなたは、相続財産分与の請求を家庭裁判所にできます。そして家庭裁判所の審判によって遺産の全部又は一部を得ることができます。

被相続人と特別の縁故があった者が相続財産の全部又は一部の分与を受けた場合には、その分与を受けた者が、分与を受けた時におけるその財産の時価(相続開始の時の時価ではない)に相当する金額を被相続人から遺贈によって取得したものとみなされて相続税が課税されることになっています。

特別縁故者とは

- 被相続人と生計を同じくしていた者

- 被相続人の療養看護に努めた者

- その他被相続人と特別の縁故があった者をいいます。

-

相続時の養子の取り扱いと法律で定める養子の人数の制限について教えてください

-

相続人となる子には、実子のほか養子も含まれます。養子は、生理的にみて血のつながりはありませんが、養子縁組の届出をすることによって実子と同じ身分が与えられます。

但し無制限に養子の数を認めてしまうと、租税回避行為につながるため、養子の数に制限を設けています。法定相続人の数に含める養子の数について

- 被相続人に実の子供がいる場合

この場合の法定相続人の数に含められる養子の数は一人までです。 -

被相続人に実の子供がいない場合

この場合の法定相続人の数に含められる養子の数は全部で二人までです。

しかし、この一人又は二人の養子の数を法定相続人の数に含めることで相続税の負担を不当に減少させる結果となると認められる場合には、この一人又は二人であっても法定相続人の数に含めることはできません。

なお、次の四つのいずれかに当てはまる人は、実の子供として取り扱われますので、すべて法定相続人の数に含めることになります。- 被相続人との特別養子縁組により被相続人の養子となっている人

- 被相続人の配偶者の実の子供で被相続人の養子となっている人

- 被相続人と配偶者の結婚前に特別養子縁組によりその配偶者の養子となっていた人で、被相続人と配偶者の結婚後に被相続人の養子となった人

- 被相続人の子供が既に死亡しているか、相続権を失ったため、その子供に代わって相続人となった直系卑属。なお、直系卑属とは子供や孫のことです。

※特別養子とは、原則として6歳未満の者の福祉のために特に必要があるときに、その者と実父母との法律上の親族関係を消滅させ、実親子関係に準じる安定した養親子関係を成立させる縁組制度により養子をなった者をいいます。

- 被相続人に実の子供がいる場合

-

父が生前勤務していた会社から弔慰金をいただきました。弔慰金にも相続税はかかりますか

-

-

相続税が課税されない範囲

弔慰金と名がつけばすべて退職手当金等にならないとすると、税の公平の見地から不公平が生じることになりますので、一定額以上のものは退職手当金等として相続財産とみなされ相続税の課税の対象となります。

すなわち、遺族が受ける弔慰金、花輪代、葬祭料等については、実質的に退職金と認められる場合を除き、雇用主ごとに次ぎに掲げる部分まで弔慰金と認められ課税対象となりません。- 業務上の死亡の場合・・・・給与(賞与を除く)の3年分

- 業務上以外の死亡の場合・・・・給与(賞与を除く)の6ケ月分

-

上記の範囲を超える金額

1の範囲を超える金額については退職手当金等として相続財産とみなされて相続税の課税の対象となります。

退職手当金等については、(500万×法定相続人の数)の金額までは非課税で、それを超える金額は課税価格に算入され相続税が課税されます。 -

退職手当金等に該当しない弔慰金

次のような特定の法律等による弔慰金等については、上記の枠を超えていても退職手当金に該当しないものとされます。

- 労働基準法に規定する遺族補償および葬祭料

- 従業員の業務上の死亡に伴い労働協約、就業規則等に基づき支給される弔慰金等の遺族給付金 など

-

-

相続財産でも課税の対象とならない財産には、どのようなものがありますか

-

相続税法では、一定のものを非課税財産として、課税対象から除くこととしています。

相続税の非課税財産

- 皇室経済法の規定により、皇位とともに皇嗣がうけた物

- 墓所、霊びょう、祭具及びこれらに準ずる物

ただし、日常礼拝の用に供するもので、商品や骨董品、投資目的で所有するものは、非課税財産にはあたりません。 - 一定の要件に該当する公益事業者が取得した公益事業財産

- 心身障害者共済制度に基づく給付金の受給権

- 相続人の取得した保険金で法定相続人1人当たり500万円で計算した金額

被相続人の死亡により取得した生命保険契約や損害保険契約の死亡保険金のうち、被相続人が保険料を負担していた部分は、みなし相続財産として相続税の対象となりますが、その相続財産とになされた死亡保険金で、相続人が受け取った金額のうち、非課税限度までの金額は相続税の対象から差し引くことができます。 - 相続人の取得した死亡退職金で法定相続人1人当たり500万円で計算した金額

- 相続財産を国・地方公共団体に贈与した場合の贈与財産

私達の身の回りに起こる相続では、上記のものがすべて当てはまることではありませんが、実例としては2のお墓や仏具などの非課税5・6の生命保険や死亡退職金の非課税控除の3つが多くみられます。

-

相続財産の一部を寄付した場合、相続税は減免されるのでしょうか

-

一定要件に該当する寄付または特定公益信託に支出した金銭については相続税が減免されます。

-

国等に相続財産を寄付した場合

相続税の申告期限までに国若しくは地方公共団体又は特定の公益法人等に贈与をした場合には、その贈与によりその贈与をした者またはその親族その他これらの者と特別の関係がある者の相続税又は贈与税の負担が不当に減少する結果となると認められる場合を除き、相続税の課税価格に含まれません。

但し、特定の公益法人等でその贈与をうけたものが、その贈与の日から2年を経過した日までに特定の公益法人等に該当しないこととなった場合又はその贈与により取得した財産を同日においてなおその公益を目的とする事業の用に供していない場合にはその財産の価額は相続税の課税価格に算入することになります。 -

特定公益信託に支出した金銭

相続税の申告期限までに特定公益信託の信託財産とするために支出した場合には、その支出により、その支出をした者又はその親族その他これらの者と特別の関係がある者の相続税又は贈与税の負担が不当に減少する結果となると認められる場合を 除き、その金銭の額は相続税の課税価格に含まれません。

但し、特定公益信託でその金銭を受けたものが、その受け入れの日から2年を経過した日までに特定公益信託に該当しないこととなった場合には、その金銭の額は相続税の課税価格に算入する。

尚この規定は、相続税の期限内申告書に一定の事項を記載し、かつ、一定の書類を添付した場合に限り適用が受けられることになります。

-

-

相続税の債務控除について教えてください

-

被相続人から引き継いだ債務については、課税財産から差し引くことができます。

-

遺産額から差し引くことができる債務

相続では借金も財産のうちであり、亡くなった人に債務があれば、相続の放棄をしない限り、相続人が負担しなければなりません。そこで相続税では、負担した借金は相続財産から差し引くことができます。

-

債務控除の対象となる債務

差し引くことができる債務は、被相続人が死亡したときにあった債務で確実と認められるものです。 なお、税金については被相続人が死亡したときに確定していないものであっても、被相続人に課税される税金で被相続人の死亡後相続人等が納付又は徴収されることになった所得税等は債務として遺産額から差し引くことができます。 ただし、相続人などの責任に基づいて納付したり、徴収されることになった延滞税や加算税などは遺産額から差し引くことはできません。

-

債務を遺産額から差し引くことができる人

債務などを差し引くことのできる人は、その債務などを負担することになる相続人や包括受遺者です。 包括受遺者とは遺言により遺産の全部又は何分のいくつというふうに遺産の全体に対する割合で財産を与えられた人です。

-

債務控除の対象とならないもの

相続税の非課税財産のうち墓地や仏壇などの未払い債務。

-

-

葬式費用は相続税の申告の際どのように取り扱われるか

-

葬式費用は本来的に被相続人の債務ではありませんが、葬儀を行うのに出費が伴うことから、債務と同様に相続財産から控除できます。

-

葬式費用の範囲

遺産額から差し引ける葬式費用として認められるのは、通常次のようなものです。

- 死体の捜索又は死体や遺骨の運搬にかかった費用

- 遺体や遺骨の回送にかかった費用

- 葬式や葬送などを行うときやそれ以前に火葬や埋葬、納骨をするためにかかった費用

(仮葬式と本葬式を行ったときにはその両方にかかった費用が認められます。) - 葬式などの前後に生じた出費で通常葬式などにかかせない費用(例えば、お通夜などにかかった費用がこれにあたります。)

- 葬式に当たりお寺などに対して読経料などのお礼をした費用

-

葬式費用に含まれないもの

次のような費用などは、遺産額から差し引ける葬式費用とは認められません。

- 香典返しのためにかかった費用(香典も相続財産に入らない)

- 墓石や墓地の買入れのためにかかった費用や墓地を借入料費用

- 法事に要する費用(初七日、四十九日等)

-

香典収入は贈与税の非課税

-

-

相続税の計算の仕組みについて教えてください

-

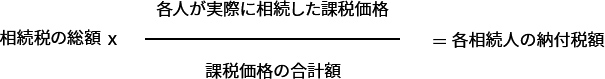

相続税はまず、相続税の課税価格を計算し、相続税の総額の計算を経て最終的に各人の納付すべき相続税額を算出します。

-

課税価格の計算方法

- 相続や遺贈によって財産を取得した人について1人ごとに計算します。

(本来の相続財産) + (みなし財産) - (債務・葬式費用) + (相続開始前三年以内の贈与財産) = 課税価格 - 課税価格の合計額の計算

各相続人の取得した財産を合計

- 相続や遺贈によって財産を取得した人について1人ごとに計算します。

-

相続税の総額の計算

課税価格の計算後「相続税の総額」を計算しますが、遺産にかかわる基礎控除は課税価格の合計から差し引きます。

・遺産に関わる基礎控除

3,000万円 + 600万円 × 法定相続人の数- 課税価格の合計額 - (3,000万円 + 600万円 × 法定相続人の数) = 課税遺産総額

- 課税遺産総額 × 各相続人の法定相続分 × 税率 = 各人の仮の相続税額

- 各人の仮の相続税額の合計=相続税の総額

-

各人の算出相続税額

-

-

配偶者に対する相続税の税額軽減制度について教えてください

-

相続税法では、配偶者の老後の生活保障や被相続人の財産の形成に貢献しているなどの理由により、税額を軽減する措置をもうけております。

-

配偶者の税額軽減制度の概要

配偶者の税額軽減の制度とは、被相続人の配偶者が遺産分割や遺贈により実際にもらった正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

(配偶者の税額軽減額)=(相続税の総額×次の(1)又は(2)のいずれか大きい方の金額)÷(課税価格の合計額)

- 1億6千万円

- 配偶者の法定相続分相当額

(注)上記算式で計算した金額が、配偶者の算出相続税額(贈与税額控除額の金額)を超える場合には、算出相続税額が上限になります。なお、この取扱いは婚姻期間に関係なく、相続時点で婚姻の届出を提出している配偶者に対し適用されます。したがって、内縁関係にある人には適用できません。次に、配偶者の税額軽減の適用を受ける際の注意点が3点あります。

-

申告要件

この特例の適用を受けるためには、相続税の申告書を提出する必要があります。この軽減により税額がゼロになる場合でも、申告書は提出しなければなしません。 -

財産が未分割の場合

この特例は、原則として、申告時限までに遺産分割が調い、配偶者が取得この配偶者の税額軽減は、配偶者が遺産の分割などで実際にもらった財産を基に計算されることになっています。 したがって、相続税の申告期限までに遺産分割が調っていない場合(「未分割」といいます)には、この特例は適用できません。

ただし、相続税の申告期限後3年以内(注)に遺産分割が調い配偶者が取得する財産が確定した場合には「更正の請求」を行なうことにより、この特例の適用を受けて、税金を還付してもらうことができます。

(注)申告期限後3年以内に分割できないやむをえない事情があり、税務署長の承認を受けている場合には、その事情がなくなってから4ヶ月以内となります。 -

仮装・隠蔽した財産がある場合

相続税の税務調査等で、相続等により財産を取得した人が被相続人の財産を仮装または隠蔽していたことがわかった場合には、その仮装・隠蔽された財産については、この特例は適用できません。

-

添付書類

- 戸籍の謄本

- 遺言書の写し又は財産の分割の協議に関する書類の写し

- 共同相続人及び包括受遺者の印鑑証明書(遺言書がある場合は不要)

- 申告期限後3年以内の分割見込書(遺産が未分割の場合に限ります)

-

-

相続人に未成年者がいるときの一定の税額控除について教えてください

-

相続または遺贈により財産を取得した者が一定の要件に該当する未成年者である場合には養育費の負担等を考慮し税額控除の制度が設けられています。

-

未成年控除を受けられるものは次に掲げる要件のすべてを満たすものをいいます。

- 相続または遺贈により財産を取得した者

- 相続開始時の年齢が20歳未満の者

- その者が法定相続人であること

- 日本国内に住所があること

ただし日本国内に住所を有していない者でも、次の要件に該当する場合には適用があります。

・その者が日本国籍を有し、被相続人が、相続開始前5年以内に日本国内に住所を移したことがある。

・相続または遺贈で国内・国外の相続財産を取得している。 -

未成年控除額

相続または遺贈により財産を取得した者が適用を受けられる未成年者である場合には、その者の算出総額税額から6万円にその者が20歳に達するまでの年数を乗じて算出した金額を控除した金額をもってその納付すべき相続税額となります。

控除しきれないケース

未成年者控除の適用を受けて、算出税額から控除してもなお控除しきれない場合が生じた場合には、その者の扶養義務者の算出税額から控除します。

-

-

相続人に障害者がいる場合の相続税の取り扱いについて教えてください

-

相続または遺贈により財産を取得した者が障害者である場合には、そのものの生活の安定や社会福祉の増進などの理由から障害者控除の制度が設けられています。

障害者控除額

障害者控除の額は、6万円(特別障害者の場合には12万円)にその人が70歳に達するまでの年数を乗じて算出した金額となります。ただし、70歳に達するまでの年数に1年未満の端数がある場合には、その端数は1年として計算します。

障害者控除が受けられるのは次の三つのすべてに当てはまる人です。

- 相続や遺贈で財産を取得したとき日本国内に住所がある人

- 相続や遺贈で財産を取得したとき障害者である人

- 相続や遺贈で財産を取得した人が法定相続人であること。

特別障害者とは、精神または身体に重度の障害のある人で、例えば、身体障害者手帳に1級または2級であると記載された人などが該当します。

扶養義務者から控除される場合

障害者控除額がその障害者本人の相続税額より大きいため控除額の全額が引ききれないときは、その控除しきれない部分の金額はその障害者扶養義務者の相続税額から差し引き、その控除の金額を持ってその人の扶養義務者の納付すべき相続税額とします。

-

遺族が公的年金や企業年金などの年金を受給する場合の税金について教えてください

-

年金の種類により課税扱いとなるもの非課税扱いになるものもありますので注意が必要です。

年金には国民年金や厚生年金をはじめとする公的年金と適格退職年金や個人年金保険契約に基づく年金などの私的年金があります。

-

公的年金を受給した場合

公的年金制度(厚生年金や国民年金)の被保険者や加入者の遺族が受け取る遺族年金については、相続税も所得税もかからない非課税扱いとなっています。

-

適格退職年金を受給した場合

私的年金で遺族が取得する年金受給権については、年金の種類などによって相続税の課税が異なります。

< 事 例 >

在職中に死亡し、死亡退職となったため、適格退職年金契約により遺族に年金が支払われることになった場合

この年金受給権は死亡した人の退職手当金として相続税の対象となります。

但し死亡退職により受け取る一時金や年金受給権についは、(500万円×法定相続人の数)までの金額が非課税となります。なお、年金受給権が相続税の対象となるときの価額の評価は、年金の支払総額や支払期間などにより異なっています。

-

-

相続財産が未分割の場合はどのように取り扱われるのでしょうか

-

各共同相続人が民法に定める割合に従って分割したものとみなして各相続人等の相続税を計算します。

-

未分割の場合の相続税の計算

相続税の申告と納税は、被相続人が死亡した日の翌日から10か月以内に被相続人の住所地を所轄する税務署に行うことになっています。 そのため、相続財産の分割協議が成立していないときは、各相続人などが民法に定める相続分に従って財産をもらったものとして相続税の計算をし、申告と納税をすることになります。

-

未分割の場合に適用することができない規定

- 小規模宅地等の特例

- 配偶者の税額の軽減の特例

- 農地等に係る相続税の納税猶予の規定は未分割による申告については適用することができません。

-

未分割財産が分割された場合

民法で定める相続分で申告した後に、相続財産の分割が行われ、その分割に基づき計算した税額と申告した税額とが異なるときは、実際に分割でもらった財産の額に基づいて修正申告又は更正の請求をすることができます。

修正申告は、初めに申告した税額よりも実際の分割に基づく税額が多い場合にすることができます。

更正の請求は、初めに申告した税額よりも実際の分割に基づく税額が少ない場合にすることができます。

更正の請求ができるのは、分割のあった日の翌日から4か月以内です。

なお、前述の特例が適用できるのは、原則として申告期限から3年以内に分割があった場合になります。

-

-

生命保険金を相続したときの計算方法について教えてください

-

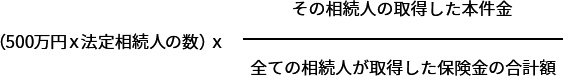

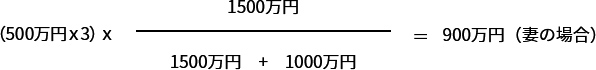

相続人が取得した生命保険金の合計額のうち(500万円×法定相続人の数)までの金額には相続税は課税されません。 死亡保険金については相続税の課税最低限とは別枠で次の非課税枠が設けられています。

- 相続財産とみなされる死亡保険金の合計額が

保険金の非課税限度額(500万円×法定相続人の数)以下である場合

・・・その相続人の取得した死亡保険金の金額 - 死亡保険金の合計額が保険金の非課税限度額を超える場合

・・・次の算式によって計算した金額

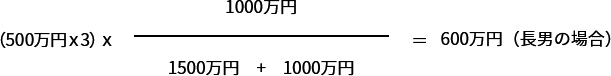

< 事 例 >

A保険会社から死亡保険金が被相続人の妻である乙に1500万円、子供である長男に1000万円支払われた。

尚、保険料は全額被相続人である甲が負担している。

このときの生命保険金の非課税金額はいくらになるか。

- 相続財産とみなされる死亡保険金の合計額が

-

代償分割資産とはどのようなものですか

-

代償分割とは、共同相続人間において遺産を分割する際に、土地や自社株のように分割・細分化することが好ましくないような財産について、特定の相続人が一括して相続し、他の相続人にその代償となる金銭等を、特定の相続人が所有する財産から支弁することをいいます。

一般的に中小・中堅企業のオ-ナ-の相続財産の構成割合は、自社株及び自社が使用している不動産で7割~8割を占めています。相続財産を分割するにあたり、後継者がその後の会社経営に支障をきたさないために、自社株及び自社が使用している不動産を一括して相続することが必要です。その結果、他の相続人が相続する割合が非常に少なくなり、分割がスム-ズに行われない問題が生じます。

その解決法として、後継者が、他の相続人に負担調整金を支払うことになります。実際には、金融機関からの借入金などで用意することになります。この負担調整金は、相続税の納付よりも重い負担となります。生前対策としては、相続時に受け取る生命保険金・オ-ナ-死亡時の死亡退職金等を財源としてするような 必要が生じます。

-

財産の評価基準について教えてください

-

相続税や贈与税は、相続、遺贈、贈与によって取得した財産を見積もって、税額を計算しますが、この場合、財産の価額をどのように評価するかがポイントとなりますが、この評価方法については、相続税法22条に定めがあり「その財産を取得した時の時価 による。」とされています。

そして、この「時価」について相続税法では細かく規定がされていないため、財産評価基本通達において「課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいう。」と解釈されています。

したがって、売り急ぎのため通常よりも低額で売買があった場合、これは時価とは言えません。一般的には「正常な価額」「客観的交換価値」を時価といっています。

相続税、贈与税の課税対象となる財産の範囲は広く、それぞれについてその「時価」 を求めることは実務上はかなり難しいことです。

そこで、国税庁は、財産の評価方法に関する取り扱い統一を図るため、財産評価基本 通達を発遣し、評価の基本原則や具体的な評価方法を定めています。

-

不動産などの財産評価法について教えてください

-

主な財産の評価方法は、次のとおりです。

-

土地

土地は、次のような地目により評価方法が異なります。地目は、登記簿上の地目みかかわらず、課税時期(相続、贈与により土地を取得した時)の現況により判断します。

-

宅地

都市の市街地にある宅地については、路線価を基に計算します。それ以外の宅地については、固定資産税評価額に地域ごとに定められている一定の倍率を掛けて計算します。 -

自用地

自用地の場合は、路線価方式または倍率方式により評価した金額そのものがその宅地の評価額となります。 -

定期借地権

原則として、相続開始の時において借地権者に帰属する経済的利益及びその存続期間を基として計算します。 -

貸宅地

原則として、宅地(自用地)の価額から借地権又は定期借地権の価額を差し引いて計算します。 -

貸家建付地

貸家の敷地となっている宅地は、自用地の価額から借家人の有する敷地に対する権利の価額を差し引いて計算します。

-

-

田畑

-

自用地

固定資産税評価額に一定の倍率を掛けて計算します。ただし、市街地にある田畑については、付近の宅地の価額に比準して計算します。

-

賃借権(耕作権)

原則として、自用地の価額に賃借権(耕作権)の割合を掛けて計算します。

-

貸付地

原則として、自用地の価額から賃借権(耕作権)の価額を差し引いて計算します。

-

-

山林

固定資産税評価額に一定の倍率を掛けて計算します。ただし、市街地にある山林については、付近の宅地の価額に比準して計算します。

-

家屋

-

自用家屋

固定資産税評価額によります。 -

貸家

自用家屋の価額から借家権の価額を差し引いて計算します。

-

-

立木及び果樹

樹種、樹齢別に定めている標準価額を基として計算します。この場合、相続人や包括樹遺者が取得した立木については、その標準価額を基として計算した価額の85%相当額によります。

-

-

相次相続控除とは何ですか

-

被相続人がその死亡前10年以内に相続により財産を取得し、相続税を負担していた場合、その相続(第2次相続)に係わる被相続人から相続により財産を取得した者について、算出した税額から控除できるというもので、下記の計算式によって算定されます。

相次相続控除=A×C/(B-A)×D/C×(10-E)/10

- A:前の相続に対して課せられた相続税額

- B:前の相続によって取得した財産の価額

- C:後の相続によって相続人・受遺者全員が取得した財産価額の合計額

- D:後の相続により、相次相続控除対象者が取得した財産の価額

- E:前の相続から後の相続までの期間(※1年未満の端数は1年として計算)

なお、相続の放棄をした場合、相続権を失った場合には適用できません。 また、この計算は相続税の加算、贈与税額控除、配偶者の税額軽減、未成年者控除、障害者控除を行った後の税額に対して行われます。

-

相続時に注意しなければならない点とは何ですか

-

相続は、死亡によって開始します。(民882条)即ち、人の死亡があって相続が はじまります。

人の死亡があると、その相続人は、相続開始の時から、被相続人の一切の権利義務を 承継することになります。ただし、一身専属のもの、例えば、運転免許証、お医者さん の資格、税理士の資格等は承継できません。

相続上の問題は大きく2つになります。1つは相続争いの防止、もう1つは相続税の納税です。

相続争いは、普段の生活の上でも良く聞かれることと思います。いろいろなケ-スがあり、一言では言えきれませんが、何故、相続争いになるのか、相続争いとならないため、そして、相続税の納付が出来ず、相続破産(相続税支払いのため、家屋敷を手放す)にならないための心構えについて考えてみたいと思います。

相続をさせる人の心構え

相続をさせる立場の人は、次の点を考慮して対策を進めましょう。

- ●親にとっては子供であっても、子供同志は兄弟姉妹

- ●残された配偶者の面倒をだれがみるのか みてほしいのか

- ●財産をどのように分けて欲しいのか 分けた後の維持管理は可能か

- ●相続税はどのくらいか、納税は可能か。

- ●親族、知人等で相続の横やりを入れそうな人の排除

相続人となるべく人の心構え

民法では、各相続人の相続分が決められ子供という立場からみれば、家を継いだ人も、分家に出た人も、他家に嫁いだ人も相続分は同じです。しかし、各相続人の家族構成・経済状況も異なり、また、家を継いだ人、事業の承継をした人等、それぞれの家に対する貢献度は異なっています。

したがって、相続人は、次の点を考慮して分割を考えるとよいでしょう。

- ●遺産分割による取得は腹八分目がちょうどよい。

- ●相続人の意見には、その配偶者の意見もはいる。

- ●親の面倒をみる人、家業を継いだ人のことを考える。

- ●自分の取得のみではなく納税方法も考える。(納税を考慮した遺産分割)

-

「法定相続人」とはどのような存在の人を示すのですか

-

相続人となれる人を法定相続人といい、民法887条、889条、890条に定めがあります。

法定相続人となる順番は、第1順位が子供、第2順位が父母、第3順位が兄弟姉妹です。配偶者はつねに相続人となります。ただし、戸籍上の届けをしている人に限られ、内縁関係の人は除かれます。

-

代襲相続人

被相続人の子供・兄弟姉妹が相続開始前に死亡している場合には、被相続人の子の子=孫、被相続人の兄弟姉妹の子=甥、姪が相続人となります。この孫、甥姪などを代襲相続人といいます。

-

養子

養子と実子は同じに扱います。他家の養子になった人は、養父母の相続、実父母の相続の両方とも、同等に相続できます。相続税の計算にあたって法定相続人の人数に算入できる養子の人数は、相続人のなかに実子がいる場合には「養子のうちの1人だけ」、相続人のなかに実子がいない場合には「養子のうち2人まで」となります。

-

特別養子縁組を行った人

特別養子縁組を行った人は、実父母の相続においては、相続人にはなれません。特別養子縁組により、実父母との親族関係は終了しているからです。相続税の計算にあたって特別養子縁組を行った人は、実子として計算します。

-

胎児

胎児にも相続権が認められています。しかし、死産のときには相続権はなかったものとされます。

-

-

法定相続分について教えてください

-

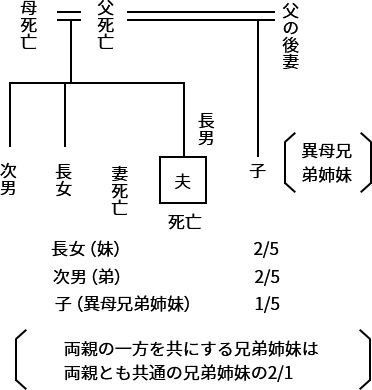

法定相続分については、民法900条に定められており以下のとおりとなります。

相続人 法定相続人

-

子がいる

配偶者 1/2

子 1/2(人数分に分ける) -

子がいない

配偶者 2/3

父母 1/3(人数分に分ける) -

子も父母もいない

配偶者 3/4

兄弟姉妹 1/4(人数分に分ける)-

嫡出子と非嫡出子

内縁関係の配偶者との間に生まれた子ども(非嫡出子)の相続分は嫡出子(法律上の婚縁関係にある男女の間に生まれた子ども)の半分となっています。

-

父母の一方だけを同じくする兄弟姉妹

父母の一方だけを同じくする兄弟姉妹は、父母の双方を同じくする兄弟姉妹の相続分の半分となっています。

-

-